Как получить компенсацию морального вреда при ДТП

Законодательно размер компенсации за причинение морального вреда не установлен. Истец сам определяет причиненные ему страдания в денежном эквиваленте, исходя из личных ощущений.

Однако судьи, при принятии решения о величине компенсации не материального ущерба руководствуются нормами морали, материальным состоянием ответчика и здравым смыслом.

На практике чаще всего размер компенсации за причиненный моральный ущерб составляют:

- в случае гибели человека – до 1 миллиона рублей;

- если причинен тяжкий вред здоровью – до 100 тысяч рублей;

- если причинен средний вред – до 50 тысяч рублей;

- если ущерб признан легким – до 20 тысяч рублей.

В случае если в результате дорожно-транспортного происшествия потерпевший получил повреждения, которые привели к инвалидности, то виновный обязан выплачивать ежемесячное содержание до тех пор, пока здоровье не будет восстановлено или пожизненно, если выздоровления не произойдет.

Так же следует помнить, что в соответствии с пунктом первым ст. 418 Гражданского кодекса РФ, если виновный погиб, то право взыскание морального вреда аннулируется. Ответственность не переходит на лиц, вступивших в наследство виновного.

В зависимости от последствий, которые повлекла за собой авария, в отношении виновного может быть возбуждено административное или уголовное дело. Соответственно и порядок истребования компенсации причиненного морального вреда будет различен.

Давайте разберем каждый из случаев:

- Если в ходе разбирательства установлено, что вины водителя в аварии нет, но вы считаете, что его действиями вам причинен моральный вред, то стоит обращаться с иском в суд. Однако даже если и удастся доказать причинно-следственную связь, то сумма выплаты не будет большой;

- Если тяжких последствий авария не имела, то виновного привлекут к административной ответственности. Вам необходимо получить копию такого решения в полиции и уже вместе с ним и необходимым пакетом документов направить иск в суд;

- Если же виновного привлекают к уголовной ответственности за совершение действий (бездействий), повлекших дорожно-транспортное происшествие, то после того, как следователь вынесет постановление о признании вас потерпевшим, вы имеете право подать ему исковое заявление о возмещении морального ущерба, которое вместе с материалами уголовного дела в установленном порядке направляется в суд и уже там будет принято решение об удовлетворении этого заявления;

- Так же если на стадии предварительного расследования, вы по каким-то причинам не подали заявление о возмещении морального вреда, то это можно сделать и в ходе судебного заседания при рассмотрении дела по существу;

- Так же можно обратиться в суд с исковым заявлением и отдельно от уголовного дела, для этого стоит только взять об этом справку.

Из вышесказанного следует, что потерпевший имеет право на подачу гражданского иска не зависимо от того, к какой ответственности привлекается виновный, однако лучше всего это делать на стадии предварительного расследования, потому что в уголовном деле уже собраны все доказательства виновности и вы признаны потерпевшим. Вам необходимо будет только предоставить документы, которые потребует следователь для приобщения к материалам уголовного дела.

Во всех же других случаях вам придется самостоятельно собирать доказательства, составлять исковое заявление, направлять его в соответствующую судебную инстанцию.

Кто имеет права подать гражданский иск о возмещении морального вреда:

- Потерпевшие, достигнувшие совершеннолетия;

- Законные представители несовершеннолетних потерпевших;

- Родственники и законные представители потерпевших, если по объективным причинам они не могут осуществить свои права самостоятельно (например, по состоянию здоровья);

- Родственники (наследники) погибших участников аварии, если их вина не будет установлена.

Законодатель не устанавливает срок давности на исковые заявления, касающиеся требований о возмещении морального вреда.

Страховка и выплаты при ДТП — как выплачиваются и что для этого нужно?

Теперь разберемся, как выплачивается страховка при ДТП.

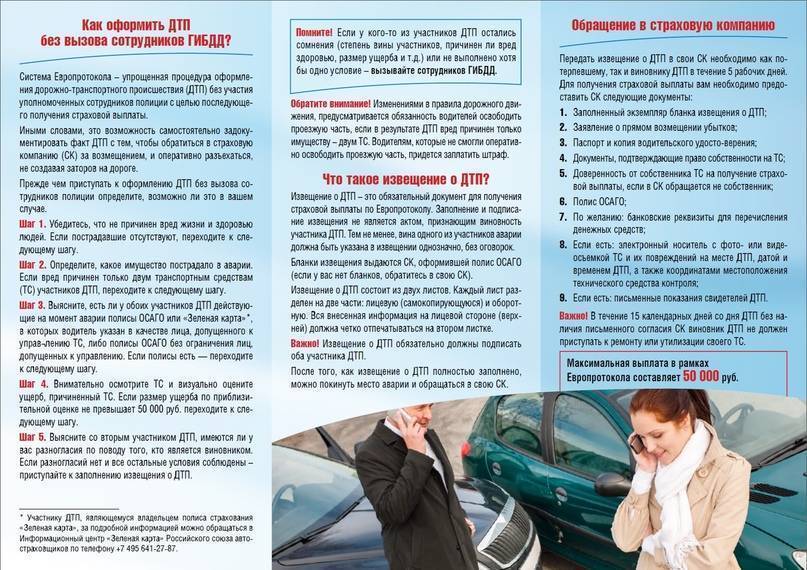

Во-первых, потерпевший и виновник обязаны уведомить свои страховые компании о случившемся сразу после совершения ДТП. Затем в срок не позднее 5 (если ДТП оформляется без представителей полиции) или 15 (в остальных случаях) дней необходимо прибыть к страховщику с извещением о ДТП. Если нет возможности привезти документ лично, то можно его, например, передать посредством факсимильной связи или переслать по почте.

Потерпевший в ДТП должен направить в страховую компанию заявление о выплатах. Если имуществу потерпевшего причинен вред, то он должен предоставить это имущество страховщику для осмотра и проведения экспертизы с целью установления размера причиненного вреда.

Страховщик должен провести осмотр/экспертизу с течение 5 дней после написания заявления потерпевшим. Если при проведении экспертизы потребуется изучение транспортного средства, которым был нанесен ущерб, то необходимо связаться со вторым участником ДТП.

Документы, которые необходимо предъявить в страховую компанию для получения выплат:

- Извещение о ДТП (см.: Как заполнить извещение о ДТП: образец заполнения, схема, скачать бланк?).

- Справка о ДТП (если документы оформлялись с участием сотрудника полиции).

- Копия протокола об административном правонарушении.

Если имуществу потерпевшего был причинен вред, дополнительно представляются:

- документы, которые подтверждают право собственности на имущество;

- заключение независимой экспертизы о причиненном вреде;

- квитанции об оплате услуг эксперта;

- иные документы, которые могут подтвердить нанесение вреда имуществу.

Кроме того, страховая компания обязана возместить ущерб, если потерпевший докажет, что был нанесен вред его здоровью. Главное правило — документальное подтверждение каждого требования.

Для примера рассмотрим ситуацию, когда в результате ДТП погиб человек, являющийся единственным кормильцем в семье. В таком случае в страховую компанию необходимо представить:

- заявление, в котором указываются все члены семьи погибшего;

- свидетельство о смерти;

- справки из школ и иных учебных заведений о том, что там учатся дети погибшего;

- справки о том, что член семьи погибшего — инвалид;

- заключение из медицинской организации или социального органа о том, что за членом семьи требуется уход;

- справку о расходах на погребение умершего;

- свидетельства о рождении детей (если дети имеются).

Если виновник скрылся с места ДТП

Своему страховщику надо сразу сообщить о произошедшем, упомянув, о факте скрытия второй стороны с места аварии. Если страховщик отказывается принять Ваше заявление, просите письменный отказ. Он будет доказательством Вашего уведомления страховой в положенный срок.

Но даже если заявление примут, никакие выплаты осуществляться не будут, пока не найден виновник. Розыск правоохранительные органы обычно проводят в течение шестидесяти дней. По возможности, активно участвуйте в розыске сами.

Если виновник найден

Если он на момент аварии имел полис ОСАГО, права, и согласен с виновностью – выплаты осуществляет страховщик, в обычном порядке. Для этого необходимо будет подать в страховую, кроме стандартного пакета документов, сведения о виновнике, а именно копию страхового полиса, или его номер и название страховой, а также водительские права.

Заявление от виновника, в котором он признает свою виновность поможет ускорить возмещение ущерба, хотя, как правило, страховщики этот документ не требуют.

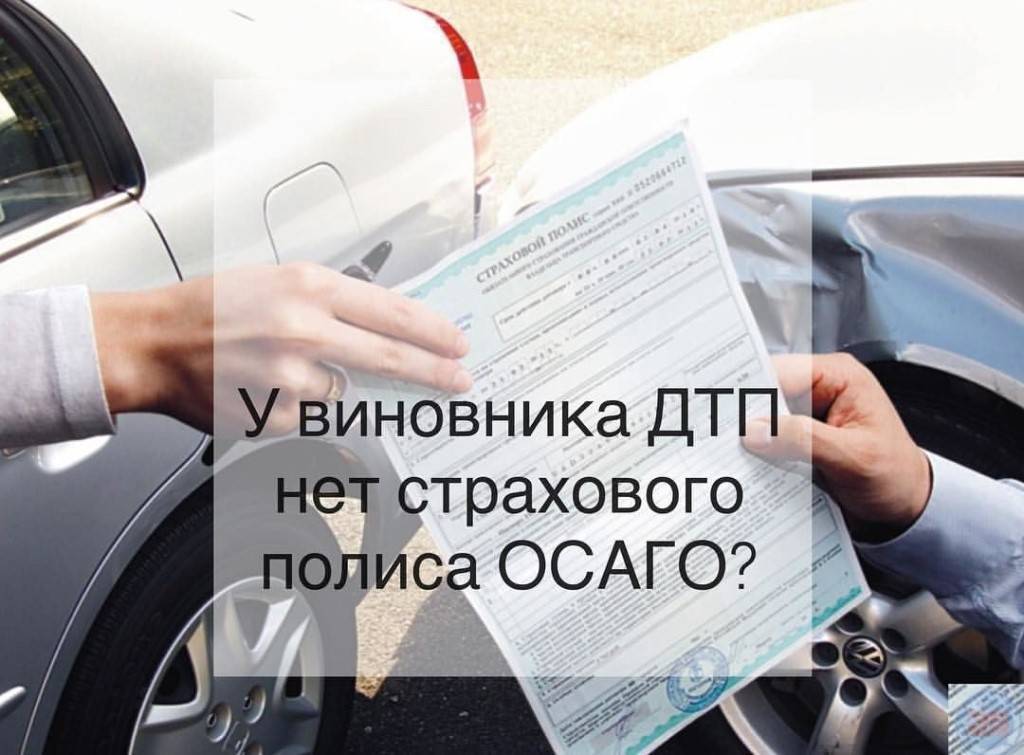

Если у устроившего аварию нет полиса и водительского удостоверения, или он не признает свою виновность, возмещение требовать можно только с него по суду.

Если во время происшествия авто было в угоне, то владелец – невиновен, соответственно, требовать с него или от страховой нечего. Взыскивать возмещение можно только с непосредственно бывшего за рулем в момент ДТП, конечно, если он будет найден.

Как подать в суд

Необходимо составить судебный иск. В нем указывается просьба, чтобы виновник возместил причиненный ущерб, а также место причинения и размер ущерба, обстоятельства происшествия. Прикладываются документы:

- Протокол, выданный сотрудниками ГАИ

- Документы, доказывающие виновность ответчика. Они предоставляются в ГИБДД;

- Бумаги, доказывающие размер причиненного ущерба (результаты экспертиз);

- Квитанции и чеки, подтверждающие проведение ремонта на свои средства, если он уже сделан.

На судебном заседании надо присутствовать лично, чтобы подробно изложить все обстоятельства происшествия. Этим также показывается личная заинтересованность в решении суда.

При положительном решении ответчик обязывается возместить весь документально подтвержденный ущерб. Иначе, что бывает крайне редко, если не хватает доказательств, он будет признан невиновным. И платить ничего не должен.

Впрочем, есть еще 10 дней для обжалования приговора.

Если виновник не найден

Страховая в таком случае выплачивать не будет. Если пострадали люди, выплаты будут обязательно произведены из компенсационного фонда Российского союза автостраховщиков. За повреждения машины выплачивается, только если виновника найдут. А также поможет полис КАСКО.

Как получить компенсационную выплату

Если виновника происшествия установить не удалось или его автомобиль не застрахован по «автогражданке», за вред жизни и здоровью людей можно получить компенсационную выплату в Российском союзе автостраховщиков.

Необходимые документы

Для получения компенсации за вред, причиненный здоровью, потребуется предоставить:

- заявление (бланк заявления можно скачать здесь);

- копию гражданского паспорта потерпевшего;

- банковские реквизиты, для получения выплаты;

- доверенность от потерпевшего, нотариально заверенная, если заявление подает не потерпевший;

- документы из ГИБДД и суда, подтверждающие ДТП;

- документы, подтверждающие необходимость компенсации.

Полный список документов по каждому конкретному случаю можно посмотреть здесь.

Что надо сделать?

Необходимо подать заявление о получении компенсационной выплаты с необходимыми документами в информационный центр РСА, страховую, входящую в РСА, или в сам РСА, и его представительства. Полный список здесь. Можно предварительно, проконсультироваться в одной из этих организаций, по пакету документов, необходимому для Вашего случая, а также получить бланк заявления.

Попросите сотрудника, принимающего документы сразу проверить полноту списка. Иначе, возможно, не придется дополнительно доносить недостающие бумаги, что увеличит срок выплаты.

После принятия заявления, РСА обязано в двадцатидневный срок вынести свое решение о выплате. Не позже, чем через 5 дней она будет перечислена на расчетный счет, сведения о котором подавались вместе с заявлением.

Максимальный размер компенсации по здоровью – 500 тыс. рублей каждому пострадавшему.

Что делать, если пьяный виновник аварии не имеет страховки ОСАГО

При условии, что вторая сторона аварии не только не располагает полисом, но также и совершила все деяния, повлекшие рассматриваемые последствия, в состоянии алкогольного опьянения, то вы, как потерпевший, обязаны:

- оформить по правилам аварию;

- вызвать представителей закона.

Все, что вы будете делать дальше в такой ситуации, рассказано выше. Последовательность действий для вас не меняется из-за того, что искомое лицо пьяно, однако, для него же последствия данного происшествия станут в несколько раз более серьезными.

Если водитель второго автомобиля был пьян, он должен не только оплатить вам ущерб, но также и штраф в государственную казну, и кроме того, на время он будет лишен права управлять автомобилем

Нюансы получения страхового возмещения после ДТП

Как показывает практика, страховые споры достаточно редко решаются в судебном порядке. В большинстве случаев сторонам удаётся урегулировать вопрос мирным путём. Независимо от степени повреждения авто, получателю возмещения придётся позаботиться об оформлении специальной справки, выдаваемой ГИБДД.

В данном документе содержатся ключевые нюансы, касающиеся дорожного происшествия, включая наличие алкогольного опьянения у застрахованного, факт нарушения ПДД и прочие особенности. В ряде случаев стандартной справки может оказаться недостаточно, и страховщики требуют предоставления документа, имеющего расширенную форму.

Стандартный бланк

В документе стандартного образца содержится информация об аварии с указанием данных гражданина, находившегося за рулём. В справке также должны отражаться сведенья об автомобиле (номерной знак, марка и модель) и перечень повреждений, полученных в результате ДТП.

Расширенный бланк

Особенностью расширенной справки является полнота содержащейся в ней информации. Помимо данных, указываемых в стандартной форме документа, здесь отражаются:

- Паспортные данные сторон;

- Адреса фактического места жительства;

- Данные водительских удостоверений.

Помимо основных пунктов, в расширенной справке указываются сведенья, касающиеся трезвости участников в момент аварии

Важно понимать, что оформление расширенной формы документа будет более долгим, однако результат оправдает все ожидания

Отвечая на вопрос, как получить страховку после ДТП, следует понимать, что сама процедура часто сопровождается всевозможными сложностями. В частности, речь идёт о требовании страховой организации приложить к пакету бумаг судебное решение, необходимое для проведения внутреннего расследования. Подобное условие выдвигается в тех ситуациях, когда страховщик подозревает своего клиента в мошенничестве.

Что касается инициации судебного процесса получателем страхового возмещения, то подобные ситуации возникают по причине того, что стороны не могут достичь соглашения в отношении суммы компенсации. Полезно знать, что наличие полиса КАСКО поможет урегулировать спор в кратчайшие сроки, особенно в случае повреждения хрупких деталей, таких как:

- Внешние осветительные приборы;

- Стёкла;

- Декоративный обвес;

- Бампера и другой пластик.

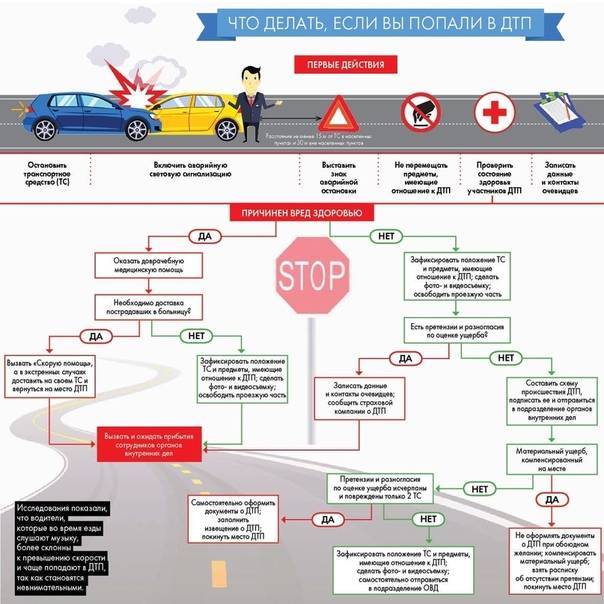

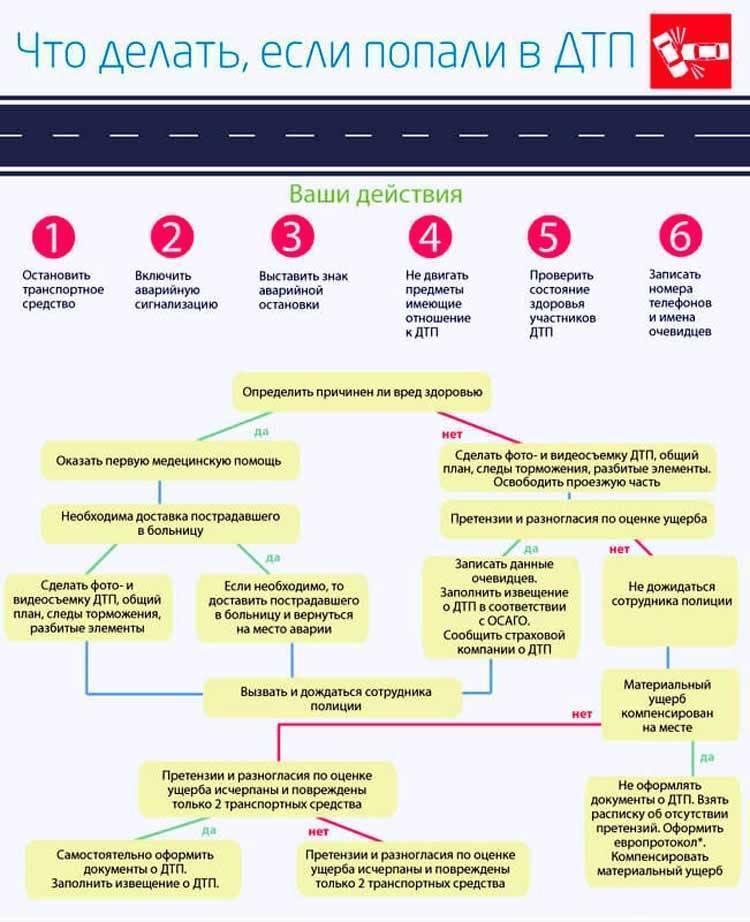

Порядок действий

Для того чтобы получить страховую выплату в результате аварии, необходимо выполнить следующие действия.

Документально зафиксировать сам факт ДТП

Это можно сделать одним из следующих способов:

а. С использованием европротокола.

Его должны самостоятельно заполнить все участники ДТП, указав в нем сведения о себе и о своих транспортных средствах, а также описав все обстоятельства аварии и составив ее схему. Оформляя европротокол, стоит помнить, что максимальная сумма страховых выплат, которая может быть произведена на его основании, составляет 50 000 рублей.

б. С привлечением сотрудников ГИБДД.

В этом случае сотрудниками ГИБДД будут выполнены следующие действия:

- оформлен протокол осмотра места аварии и составлена ее схема;

- в случае необходимости составляется протокол об административном правонарушении;

- получены объяснительные со всех лиц, ставших участниками ДТП.

На основании вышеуказанных сведений инспектором составляется справка, получить которую можно лично обратившись в территориальное отделение ГИБДД.

Уведомить страховую компанию о произошедшем страховом случае

Это можно сделать любым удобным способом: звонком, телеграммой или лично посетив отделение компании-страховщика. Законодатель не регламентирует срок, в течение которого пострадавший обязан обратиться с заявлением о выплате компенсации, однако очевидно, что чем раньше такой запрос будет подан, тем быстрее заявителю будут перечислены денежные средства.

Подготовить пакет документов, необходимых для получения страховой выплаты

Согласно п. 3.10 Правил обязательного страхования гражданской ответственности владельцев ТС от 19.09.2014 № 431-П, потерпевшая сторона обязана передать в страховую компанию определенный пакет документов, на основании которых выносится решение о выплате компенсации.

Перечень документов

Для того чтобы воспользоваться своим правом на получение страховой выплаты, необходимо подготовить следующий пакет документов:

- заявление о назначении страховой выплаты;

- копию паспорта или иного документа, удостоверяющего личность заявителя;

- нотариально заверенную доверенность (в том случае, если заявление подает не владелец ТС, а его представитель);

- согласие органов опеки и попечительства на выплату средств представителю в том случае, если лицу, пострадавшему в результате ДТП, не исполнилось 18 лет;

- реквизиты банковского счета, на который будут перечислены деньги;

- справку о ДТП в том случае, если его оформление производилось сотрудниками ГИБДД или экземпляр европротокола, если ДТП оформлялось самостоятельно его участниками;

- копию протокола об административном правонарушении (в том случае, если таковой был составлен);

- копию постановления по делу об административном правонарушении или определения об отказе в возбуждении такого дела.

Представить автомобиль представителю страховой компании для осмотра

Согласно п. 10 ст. 12 Федерального закона «Об ОСАГО», в течение пяти дней с момента подачи заявления на выдачу страховой выплаты, пострадавшая сторона должна представить к осмотру поврежденное транспортное средство. В том случае, если повреждения не позволяют доставить автомобиль к месту, указанному страховщиком, на стадии подачи заявления в документах проставляется соответствующая отметка.

Произвести оценку повреждений

Эту процедуру может выполнить квалифицированный оценщик, причем неважно, является он независимым или работает в сотрудничестве со страховой компанией

Получить страховую выплату

Рассмотрение заявлений и принятие решения об удовлетворении требования заявителя осуществляется в срок, не превышающий 20 дней. В случае нарушения сроков и порядка выплаты компенсации потерпевшая сторона может обратиться в суд с исковым заявлением с требованием о восстановлении ее законных прав и интересов.

Для получения компенсации по полису ОСАГО при наступлении страхового случая пострадавшему лицу (или его представителю) необходимо обратиться в свою страховую компанию с заявлением о возмещении вреда, нанесенного его имуществу в результате ДТП. Помимо заявления, в страховую компанию потребуется представить пакет документов, перечень которых установлен положениями действующего законодательства. В том случае, если по каким-либо причинам страховщик отказал заявителю в выплате компенсации, последний может обратиться с исковым заявлением о возмещении ущерба, понесенного в результате ДТП, в суд.

Порядок выплаты по ОСАГО после ДТП

Получить страховку по ОСАГО после ДТП могут лица, признанные потерпевшими, — это автовладельцы, имуществу или здоровью которых был причинен вред. Водитель, виновный в дорожно-транспортном происшествии, на страховое возмещение по ОСАГО претендовать не может.

Если гражданин попал в аварию не на своем автомобиле, то компенсацию ущерба, причиненного транспортному средству, должен будет получить владелец машины.

Предусмотренные компенсации

Компенсация за ущерб, причиненный в результате происшествия, может быть двух видов. Если речь идет о вреде здоровью или имуществу, кроме автомобиля (например, разбился смартфон), то страховая должна выплатить возмещение в денежном эквиваленте. При повреждении транспортного средства (ТС) владелец получит прямое возмещение в виде направления в автосервис, где будет проведен ремонт.

Денежная компенсация выплачивается лишь в отдельных случаях, обозначенных в Федеральном законе № 40-ФЗ от 25 апреля 2002 года «Об обязательном страховании гражданской ответственности владельцев транспортных средств». Это основное руководство к действию для получения выплат по ОСАГО.

Нормативные акты

Вопрос получения выплаты по ОСАГО после ДТП регламентируется еще несколькими нормативными актами.

Перечень законодательных документов:

- Гражданский кодекс РФ. Глава 48 «Страхование».

- Закон РФ № 4015-I от 27 ноября 1992 года «Об организации страхового дела в Российской Федерации».

- Приказ Минтранса России № 277 от 22 сентября 2016 года «Об утверждении требований к экспертам-техникам, осуществляющим независимую техническую экспертизу транспортных средств, в том числе требований к их профессиональной аттестации, оснований ее аннулирования».

- Указание Банка России № 3384-У от 19 сентября 2014 года «О предельных размерах базовых ставок страховых тарифов и коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств».

- Положение Банка России от 19 сентября 2014 года № 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

Срок возмещения

На выплату компенсации или выдачу направления на ремонт ТС страховщику по закону отводится до 20 календарных дней. Однако, если в процессе будет задействован сторонний автосервис, с которым у страховщика не заключено соглашение, то этот период увеличится до 30 рабочих дней. Значит, ждать придется достаточно долго. Поэтому зачастую водители предпочитают договориться «на месте», если виновник, конечно, согласен возместить ущерб.

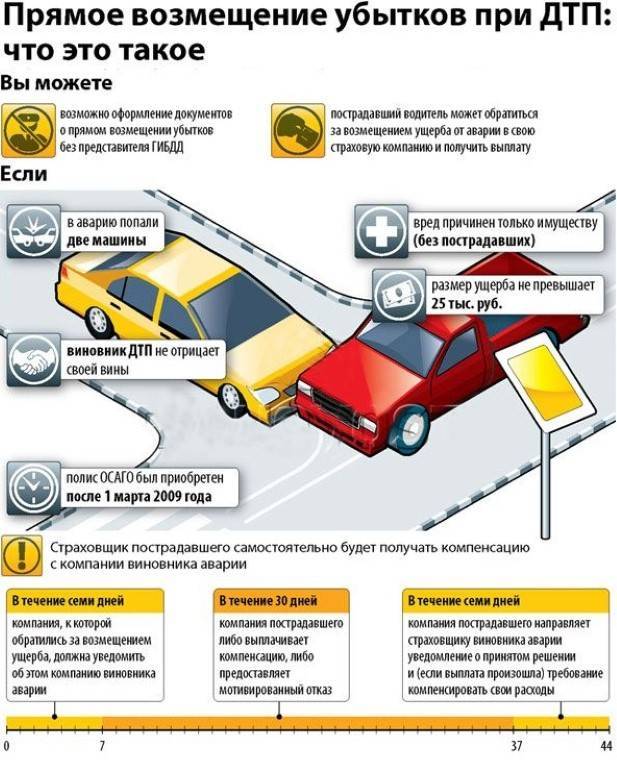

Прямое урегулирование

Как правило, после аварии ущерб пострадавшим возмещает компания виновника ДТП или он сам. Потерпевший также может обратиться за компенсацией к своему страховщику.

Главные условия выплаты возмещения:

- вред нанесен только имуществу;

- в ДТП принимали участие только два автомобиля;

- у обоих владельцев ТС есть действующие полисы ОСАГО.

Если решено воспользоваться таким инструментом, как прямое урегулирование конфликта, то в страховую виновника за получением компенсации обращаться запрещено.

Отказ от страховой компании может поступить в таких ситуациях:

- Происшествие оформлено без участия представителей ГИБДД (европротокол), при этом извещение о ДТП заполнено одним участником, либо у водителей есть разногласия по поводу обстоятельств аварии, характера повреждений.

- Данные о полученных авто повреждениях не зафиксированы в извещении.

- Нет возможности определить виновника.

- При обоюдной вине.

- Усматривается умысел потерпевшего.

- При аварии, которая случилась по причине непреодолимых обстоятельств.

- Решение о виновности участников аварии оспаривается.

- Нарушена процедура страховой выплаты: отремонтировали автомобиль (утилизировали его) до осмотра, не предоставили ТС на осмотр по просьбе страховщика в указанные сроки.

Посмотрите видео, где описываются действия после ДТП и процесс получения выплаты по ОСАГО .

Срок обращения в страховую?

Нередко бывает такое, что участник аварии, который, по сути, считается виновником аварии, при ДТП не вписан страховку. Тогда куда обращаться после ДТП в данной ситуации? Обычно обращаются в страховую организацию, которая не может не выплатить компенсацию, даже если виновника нет в их базе. Обращаться следует в свою компанию, чтобы получить компенсационные выплаты.

Важно: как известно, по ОСАГО есть установленные нормы выплат. Если авария обошлась без жертв, то выплата не может превышать 400.000 рублей, если с причинением увечий, — 500.000 рублей

В случае если сумма вреда превышает установленную, то виновник обязуется возместить остаток.

Что делать после оформления дорожно-транспортного происшествия пострадавшему?

В первую очередь после оформления ДТП пострадавшему нужно созвониться со страховщиками виновника, чтобы они зарегистрировали страховой случай. Необходимо рассказать все, что известно об аварии, если потребуется – ответить на вопросы.

Не позже чем через 5 дней после оформления, пострадавшему стоит приехать к страховщикам для написания заявления. Сотрудники могут предложить провести осмотр машины, на это нужно согласиться, а в случае значительных повреждений – пригласить своего эксперта. На осмотре и при составлении акта обязательно должен быть виновник: это понадобится, если по выплате придется обращаться в суд.

Каждый предъявленный страховщикам документ нужно копировать для себя, причем так, чтобы видны были отметки о принятии. Обязательно учесть дату принятия на последнем документе, поскольку с нее начинается отсчет тех 20 дней, в течение которых выплата должна быть произведена. С первого дня задержки начисляется неустойка.

Если во время ремонта обнаружатся скрытые дефекты последствий ДТП, что бывает часто, следует провести дополнительный осмотр, вызвав представителя страховой компании и виновника аварии.

Если у пострадавшего дорожно-транспортного происшествия имеется КАСКО, то ему понадобится:

- позвонить в страховую компанию, чтобы начать урегулирование дела;

- либо написать заявление об отказе от этого, а после, уже с отметкой о приеме, приложить это заявление к документам для ОСАГО виновника.

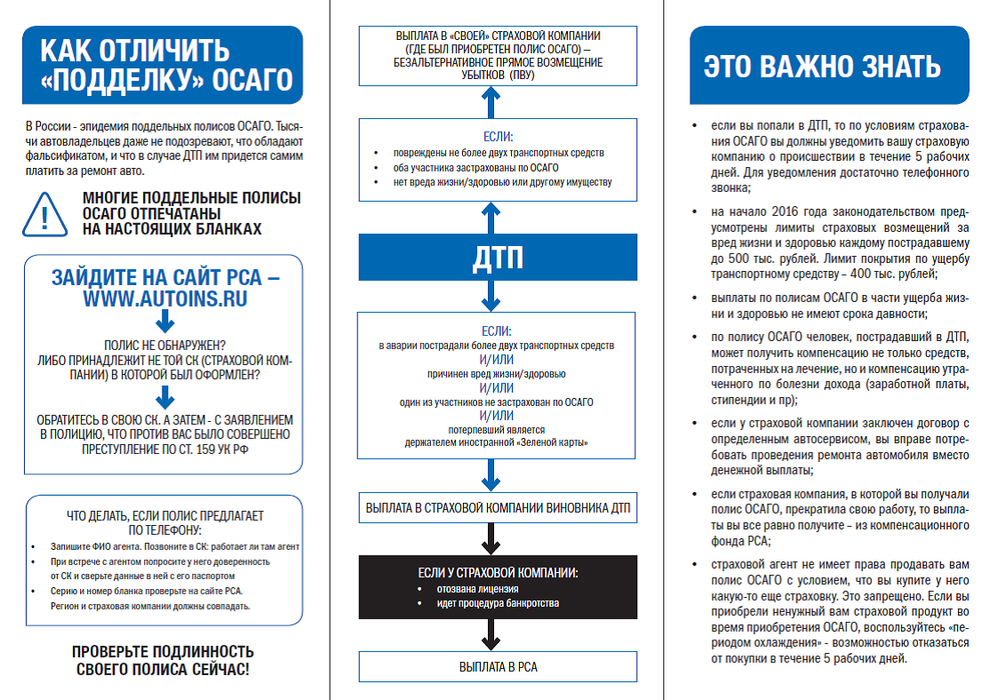

Обращение за выплатами

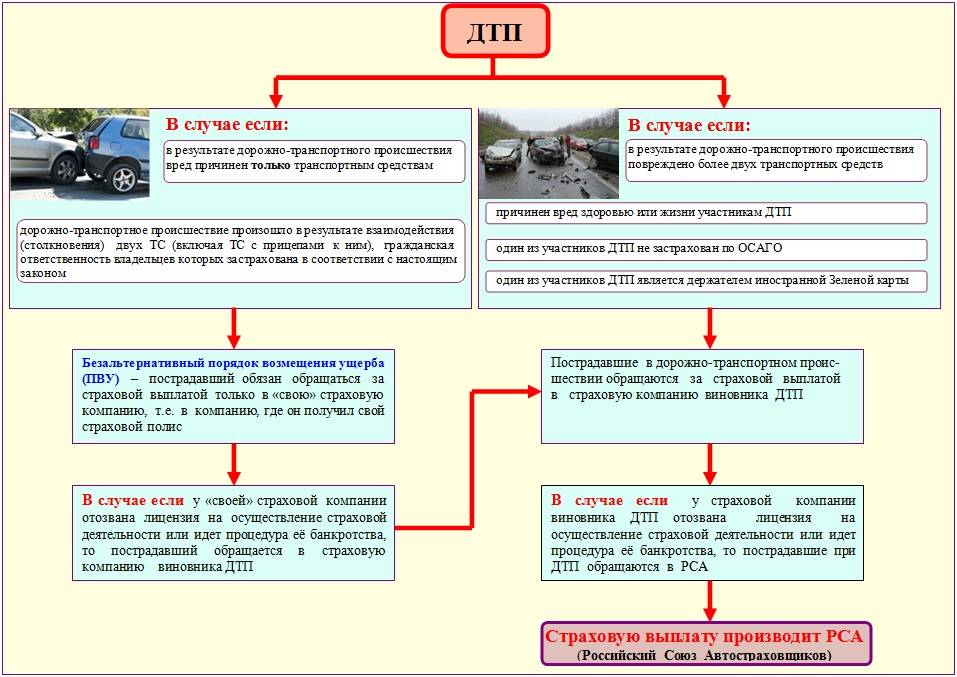

Новые правила обязали всех страхователей обращаться только в ту компанию, где они оформляли страховой полис ОСАГО – выбора теперь нет.

Несмотря на единое для всех правило, возможны частные случаи.

1. Обращение к своему страховщику возможно при соблюдении условий прямого возмещения убытков (ПВУ):

- в аварии пострадало 2 автомобиля;

- не нанесен ущерб здоровью участникам движения;

- у обоих водителей есть действующий полис ОСАГО на пострадавший транспорт.

2. Если какие-то пункты из данного перечня отсутствуют, то следует обращаться к страховщику виновника ДТП:

- В случае если пострадало 3 и более транспортных средств, то обращаются к страховщику виновника аварии.

- Если в результате аварии причинен ущерб здоровью, то пострадавший должен обращаться к страховщику виновника ДТП. Те же нормы применимы в случае смерти кого-то из участников движения.

3. Куда обращаться, если страховщик виновника исключен из ПВУ?

Так называемое ПВУ между участниками страховых выплат по ОСАГО – это особое соглашение о прямых выплатах всем пострадавшим. Но есть и такие компании, которые не подписали данное соглашение, следовательно, они не выплачивают по общим правилам нанесенный ущерб. Что делать, если виновник застрахован именно в такой компании?

Не нужно паниковать, а прямиком идти к своему страховщику – выплаты по ОСАГО будут сделаны, а средства будут возмещаться из фонда РСА.

Отказ страховой компании в приеме документов, по причине исключения из ПВУ, неправомерен и является поводом для подачи жалобы в РСА.

4. Отзыв лицензии или банкротство страховой компании.

Если у страховой компании отозвали лицензию на осуществление этой деятельности – прямое обращение за компенсационными выплатами в Союз Автостраховщиков, все расчеты будут производиться через эту организацию. Это же положение применимо в случае объявления компании банкротом.

Если дорожно-транспортное происшествие попадает под ПВУ, отзыв лицензии или банкротство страховой, не является поводом для отказа в страховых выплатах по ОСАГО:

- если у вашего страховщика отозвана лицензия или введена процедура банкротства – обращайтесь в страховую компанию виновника ДТП;

- если у страховщика виновника ДТП отсутствует лицензия – обращайтесь в свою страховую компанию.

Страховые компании должны произвести полагающиеся страховые выплаты по ОСАГО, которые впоследствии будут компенсированы РСА.

5. Ущерб причинен, но второй участник отсутствует – куда писать о возмещении?

Никуда, эти случаи не подпадают под страховые выплаты по ОСАГО.

6. Если у виновника обнаружен фальшивый полис ОСАГО или он вовсе отсутствует?

- Если ущерб нанесен имуществу, здесь поможет только судебное взыскание с лица, причинившего вред, других вариантов нет.

- Если нанесен вред здоровью (и/или жизни) необходимо обратиться непосредственно в РСА за компенсационными выплатами. С виновника ДТП возможно взыскание морального вреда в судебном порядке.

7. Компенсационные выплаты РСА

В соответствии с законом об ОСАГО, пострадавшим в ДТП лицам положены компенсационные выплаты от союза автостраховщиков России в счет возмещения нанесенного вреда имуществу, жизни или здоровью, в случае если их получение по договору ОСАГО невозможно:

- Если у страховой компании отозвали лицензию на осуществление этой деятельности.

- В случае объявления компании виновника ДТП банкротом.

- Виновник ДТП не установлен.

- Виновник ДТП не застрахован по ОСАГО.

Если у вас остались вопросы, или ваш случай не описан в нашей статье, то можно получить от наших специалистов бесплатную консультацию в режиме онлайн.