Стоит ли оформлять каско в 2022 году

Из-за скачков курса валют, нарушения логистических цепочек и ухода зарубежных производителей с рынка в стране выросли цены как на автомобили в целом, так и на запчасти и обслуживание. На покупку новой машины многие россияне пойти не готовы, поэтому оформляют каско, чтобы максимально защитить имеющийся транспорт и свой кошелек в случае ДТП.

Те, кто уже приобрел полис, могут рассчитывать на ремонт в полном объеме или получение денежной компенсации. Даже если цены на запчасти резко вырастут, страховщик в любом случае выполнит свои обязательства. Не исключено, что из-за дефицита деталей он может предложить ремонт на другой станции технического обслуживания, а не на той, куда хотел поехать клиент. Но это мелочи.

Водителям, которые еще не оформили каско, стоит задуматься об этой услуге. Особенно тем, у кого нет накоплений, и, соответственно, финансовой возможности восстановить машину после аварии.

С франшизой или без

При выборе программы страхования предлагается оформить полис с франшизой. Франшиза — это сумма, являющаяся частью страховой премии, которую страхователь выплачивает самостоятельно. Например, если размер франшизы составляет 10 000 руб, а причиненный ущерб составляет 60 000 руб, то страховая выплатит только 50 000 руб.

Существует несколько видов франшиз:

- Условная. В договоре страхования указывается определенная сумма, которая определяет минимальный размер ущерба авто. Если повреждения получения на сумму, равную или меньше размера франшизы, то ремонт оплачивает владелец авто. Если же ущерб превышает размер франшизы, то ремонт оплачивается страховой компанией.

- Безусловная. Речь идет о франшизе, определяющей сумму, которую страхователь должен потратить на ремонт автомобиля самостоятельно. Это может быть либо фиксированная сумма, либо сумма в процентном соотношении от размера ущерба.

- Временная. Особый вид франшизы, позволяющий получить выплату только при наступлении страхового случая в определенный промежуток времени (например, ночью).

- Льготная. При этой франшизе сторонами определяется условия для отказа в получении страховой выплаты. Например, если виновником ДТП стал другой участник дорожного движения, то выплата не будет сделана.

Основным преимуществом применения франшизы является снижение стоимости страховки. Вот примерная стоимость полиса на автомобиль, рассмотренный ранее.

Плюсы и минусы

Покупать КАСКО или нет? Страхование КАСКО обладает множеством преимуществ для автовладельцев:

Финансовая защита

Если застрахованному автомобилю, в результате дорожно-транспортного происшествия или другими действиями, прописанными в страховом договоре, был нанесен ущерб, то страховая компания обязуется оплатить ремонтные работы.

Внимание! У каждой страховой компании свои тарифы на полис КАСКО, поэтому перед заключением договора следует уточнить, какие риски будут застрахованы.

Возможность выбрать полную или частичную страховку. При оформлении частичной страховки будет застрахованы только ущербные риски, однако такое КАСКО будет стоить дешевле на 10-20% в зависимости от страховой компании

Стоит помнить, что частичная страховка не покрывает риски, связанные с угоном автотранспорта (про особенности и порядок оформления КАСКО от угона читайте здесь).

Оказание дополнительных услуг. Многие страховые компании предлагают своим клиентам дополнительные функции, такие как: бесплатный эвакуатор, аварийный комиссар и другие. Однако стоит помнить, что все дополнительные функции, не входящие в основной договор, оплачиваются отдельно.

Учет интересов автовладельца. Многие страховые компании подходят к каждому клиенту индивидуально, что позволяет ему самостоятельно выбирать страхование каких рисков включить в договор.

Проведение различных акций. Практически все страховые компании устраивают акции для своих клиентов и при оформлении новых полисов владельцы авто могут получить бесплатные бонусы или скидки.

Однако у полисов добровольного страхования КАСКО есть также и несколько отрицательных сторон:

- Самый большой минус – высокая стоимость полиса. На популярные модели автомобилей стоимость страховки может составлять до 12% от стоимости авто.

- Стоимость полиса зависит от множества факторов. Год выпуска автомобиля, его марка и страна-производитель, возраст и водительский стаж людей, которые будут управлять ТС – все это напрямую влияет на стоимость страховки. Подробнее о том, какова примерная стоимость полиса КАСКО и что на нее влияет, можно узнать здесь.

- Бумажная волокита. Для того чтобы получить страховую компенсацию необходимо собрать множество справок и документов, отстоять в очереди и правильно заполнить заявление, а самое главное – успеть подать все необходимые документы в страховую компанию в установленные сроки.

- Страховая компания на законных основаниях может отказать в выплате компенсаций, так как некоторые повреждения не относятся к страховым случаям (о том, что относится к страховым случаям и каковы особенности выплат по ним, мы рассказывали здесь).

Важно! Перед подписанием страхового договора необходимо внимательно изучить все пункты, так как страховые агенты не всегда озвучивают вслух некоторые подводные камни.

Действия при продаже авто

Когда необходимо продать свою машину, обычно водители сталкиваются с вопросом – как быть с оформленным страховым полисом? На самом деле, можно исключить потерю денег, которые были затрачены на страховку. Ее можно продать вместе с машиной. Только этот путь является возможным лишь в том случае, если страховая компания согласится на заключение с вами еще одного договора (дополнительного) — аддендума.

Если же компания не желает идти на уступки, и в вашем договоре не обозначена возможность дальнейшего переоформления полиса, следует просто расторгнуть договор, после чего компания выплачивает часть взноса за так называемый неиспользованный период оплаченного вами полиса.

Нужно ли покупать полис КАСКО для автомобиля?

КАСКО – полис добровольного страхования, поэтому государственные органы, финансовые учреждения, иные организации и третьи лица не могут заставить покупать его или навязать в качестве дополнительной услуги. Автовладелец имеет возможность самостоятельно решить вопрос необходимости приобретения этой страховки.

Рекомендуется покупать КАСКО, если есть финансовые возможности, а автомобиль часто используется (ежедневно), имеет большой ежегодный пробег. В подобных ситуациях возрастают риски возникновения ДТП, поэтому многим автолюбителям следует финансово обезопасить себя. При редком использовании транспортного средства покупка страховки такого типа является спорным решением.

Сколько стоит каско и от чего зависит цена

Выше мы перечислили разные виды полисов каско – в каждом договоре прописано то или иное условие, от чего зависит цена на полис. Однако, кроме этого, на цену страховки влияет масса других факторов:

- марка и модель автомобиля. Страховая компания отслеживает статистику угонов конкретных моделей, чтобы потом корректировать цену на страховку (чем более популярна модель у угонщиков – тем дороже стоит страховка);

- цены на ремонт авто и запчасти для этой марки. Страховщики учитывают, во сколько может обойтись ремонт автомобиля при ДТП, и закладывают все это в тариф;

- параметры автомобиля – его возраст и мощность двигателя. Чем мощнее двигатель, тем выше риск, что водитель будет «гонять» и попадет в ДТП по своей вине. А чем новее и дороже авто, тем дороже будет полис каско для него;

- водители – их возраст и стаж (как и по полисам ОСАГО), а также страховая история. То есть, чем чаще водитель попадает в ДТП с выплатой страховки, тем более рискованным он считается для страховщика, и тем выше будет цена на полис;

- охранная система на автомобиле – обычно без надежной противоугонной системы страховщики не оформляют полис или поднимают цену на него. Также влияет на цену и тот факт, куда владелец ставит авто на ночь – в идеале это гараж или охраняемая стоянка, а при хранении на улице цена полиса вырастет;

- другие условия – если страховщик посчитает что-то слишком рискованным (например, руль с правой стороны), то поднимет цену на полис каско;

- дополнительные услуги – если страховщик внес в полис возможность вызвать эвакуатор до СТО, такой полис будет стоить дороже.

В отличие от ОСАГО, где государство жестко регулирует цену на полис, по программам каско стоимость страхования определяет страховая компания. Причем определяет в индивидуальном порядке – почти нигде нельзя найти данных даже о примерной стоимости полиса.

Однако нам удалось найти примерные расчеты стоимости полиса для нескольких моделей:

- Skoda Octavia 2016 года выпуска текущей стоимостью 950 тысяч рублей. Ею управляет водитель в возрасте 30 лет со стажем в 10 лет. Стоимость полиса составит в разных условиях:

- полное каско без франшизы – 54 320 рублей на год;

- каско с франшизой виновника в размере 20 тысяч рублей – 49 630 рублей;

- каско с полной франшизой в 20 тысяч рублей – 36 980 рублей;

- экономное каско (с ограничением по страховым случаям) – 9 950 рублей.

- Kia Soul 2015 года выпуска:

- по программе максимального каско – 75 176 рублей;

- по программе с возмещением ущерба в рамках лимита – 32 902 рубля.

- стоимость опции GAP для нового Volkswagen Polo – 7 863 рубля;

- за техническую помощь на дороге или услуги аварийного комиссара нужно доплатить 7 863 рубля.

Но это очень ориентировочные цифры – окончательный расчет предоставит только сотрудник страховой компании или автосалона, получив полные данные об автомобиле и его страхователе.

Сколько стоит

Страховщики уже повысили тарифы из-за ситуации с национальной валютой и роста цен на запчасти. Участники рынка говорят о подорожании в пределах 10-15%. Не исключено, что полис будет расти в цене и дальше по мере увеличения спроса на недорогие полисы с частичной защитой машины.

Как мы уже писали, страховщики могут определять стоимость каско по своему усмотрению. Поэтому даже сейчас цена полиса в разных организациях отличается. При ее расчете обычно учитывают такие параметры:

- Возраст водителя.

- Стаж.

- Стаж безаварийного вождения.

- Характеристики машины: марка, модель, год изготовления.

- Пробег.

- Статистику угонов этой модели.

- Наличие противоугонной системы.

- Допуслуги страховой компании.

В среднем за страховку от угона и гибели придется заплатить от 30 000 рублей, а за максимальную защиту автомобиля – от 100 000 рублей.

Какие существуют виды КАСКО?

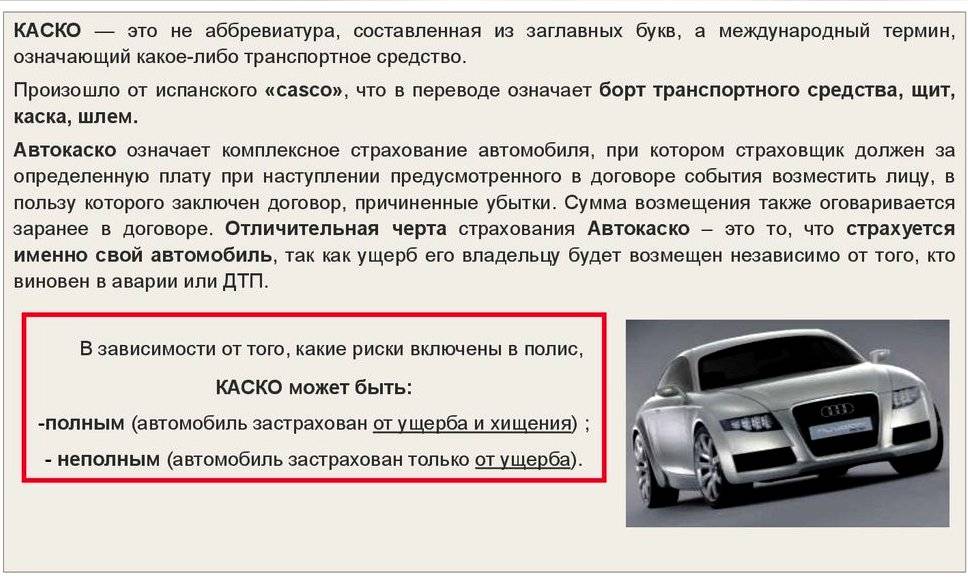

Классифицировать разновидности страхования по КАСКО можно по двум основным группам:

- список рисков, покрытие которых обеспечивается договором страхования (полное/частичное автострахование по КАСКО);

- тип возмещения (агрегатное, неагрегатное).

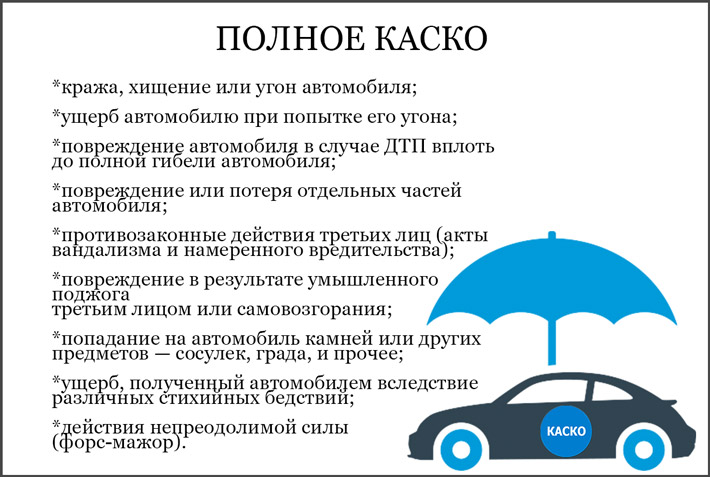

Полное АВТОКАСКО – это стандартная страховка, которая защищает от практически всех традиционных рисков (угон, повреждение кузовных элементов, внутренних узлов и агрегатов, хулиганские действия третьих лиц).

Частичное АВТОКАСКО – сравнительно новый продукт сферы автомобильного страхования. С его помощью можно сэкономить на покупке добровольной автостраховки, выбрав небольшой перечень рисков (например, застраховать машину можно от угона, от повреждения на определенную сумму, выбрав что-то одно).

Если полис КАСКО имеет агрегатное возмещение, то верхняя граница размера выплат будет постепенно уменьшаться (в зависимости от частоты обращений к страховщику по возникшим страховым случаям). К примеру, если при страховании машины на сумму в 500 000 р. обратиться в страховую компанию за выплатой из-за повреждения кузова в размере 50 000 р., то в следующий раз максимальная компенсация по договору страхования составит 450 000 р.

При неагрегатном возмещении предусматривается сохранение верхней границы выплат, вне зависимости от частоты обращения к автостраховщику и иных обстоятельств. Такой полис стоит дороже, чем страховка с агрегатными выплатами.

Плюсы и минусы, отличия от ОСАГО

Главным преимуществом КАСКО является добровольное оформление полиса. Если за отсутствие ОСАГО предусмотрен штраф, то вопрос о необходимости страхования по КАСКО решается самостоятельно. Правда, это не касается случаев, когда полис покупается по требованию кредитора.

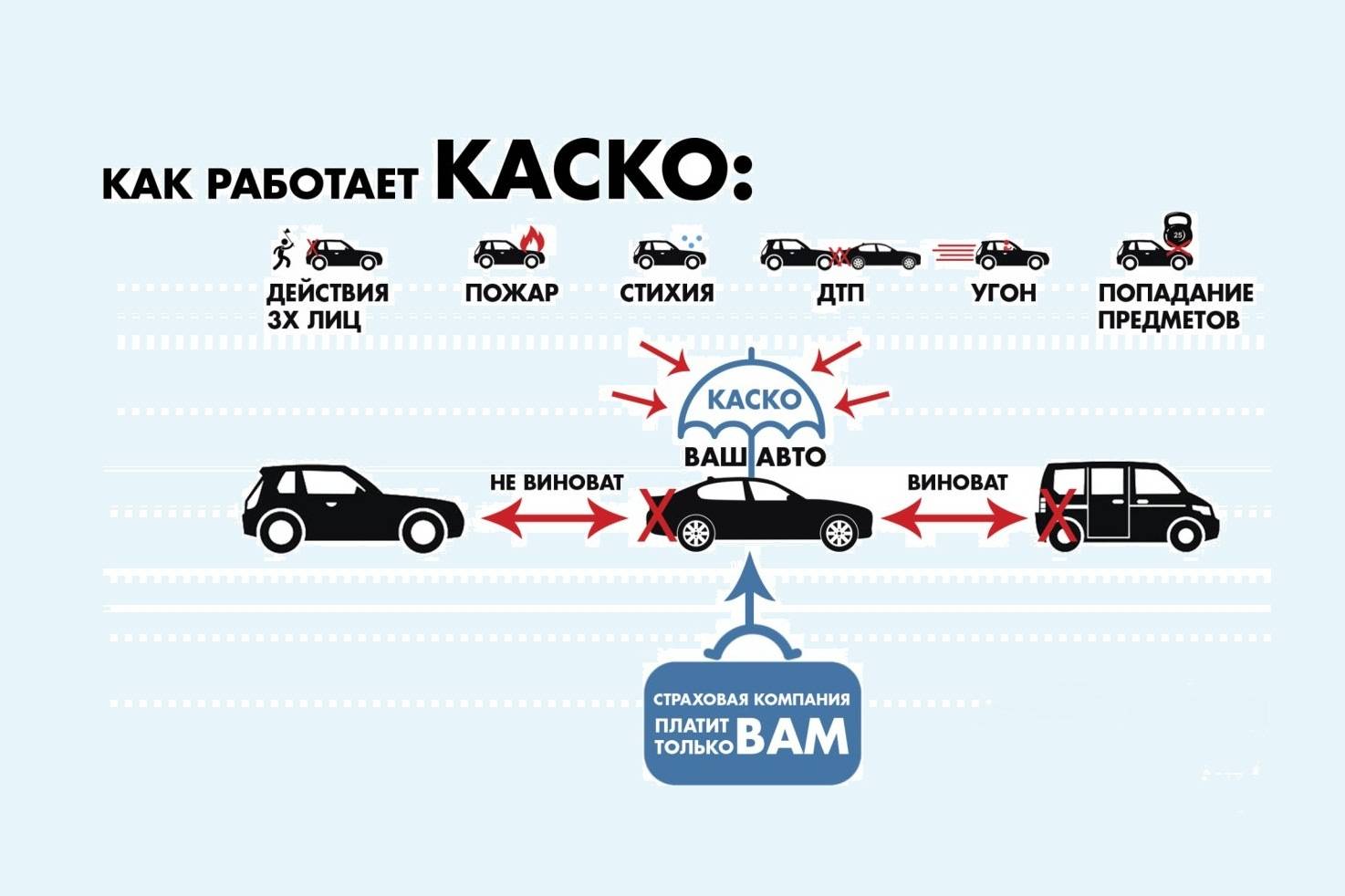

Второе преимущество — страхование имущества производится от любых рисков. Если ОСАГО покрывает только расходы, связанные с причинением материального ущерба и вреда здоровью при ДТП, то по КАСКО можно получить компенсацию даже при столкновении с деревом.

При ОСАГО сумма компенсации ограничивается законодательством. В 2019 году можно получить не больше 400 тысяч рублей. И если на ремонт отечественного автомобиля этого вполне достаточно, то при тотальной гибели Мерседеса или Инфинити последней модели предложенная компенсация едва ли покроет четверть убытков. Конечно, можно подать исковое заявление в суд с требованием возмещения компенсации с виновного лица, но при гибели виновника или признания его банкротом получить деньги не получится. По КАСКО сумма компенсации ограничивается только стоимостью автомобиля. Можно застраховать машину на ее полную стоимость или на определенную сумму.

К плюсам можно отнести желание страховщиков продавать полисы КАСКО, в отличие от убыточного ОСАГО. Если при оформлении второго часто отсутствуют бланки, зависают программы и происходят другие форс-мажоры, то по КАСКО вас застрахуют с удовольствием.

А теперь о недостатках:

- Высокая стоимость полиса. КАСКО обходится примерно в 10 раз дороже ОСАГО.

- Не все машины можно застраховать. В каждой страховой компании свои требования к производителю и году выпуска машины.

- Не всегда легко получить страховую выплату. Если с получением выплаты после ДТП все относительно легко, то при нестандартных ситуациях придется доказывать свое право на компенсацию.

- Тарифы не регулируются на законодательном уровне. Если стоимость ОСАГО имеет определенные рамки, то по КАСКО у страховщиков полная свобода выбора. Поэтому целесообразно обратиться в несколько компаний для расчета стоимости.

Отказаться от ОСАГО в пользу КАСКО нельзя. Даже если у вас полный комплект страховок на машину, это не избавляет от необходимости своевременного оформления ОСАГО. А вот от КАСКО можно отказаться в любой момент, если это не запрещено условиями договора с банком-кредитором.

Что такое ОСАГО?

Обязательное страхование автогражданской ответственности выручит в ситуациях, когда виновником являетесь именно Вы – например, при ДТП, наезде на пешехода и других. Наличие ОСАГО позволит Вам без каких-либо проблем покрыть расходы на ремонт авто, которое пострадало в ДТП, а также оплатить лечение сбитого Вами пешехода. В том случае, если Вы не виноваты в аварии, восстановление Вашего авто будет оплачено по страховому полису ОСАГО второго участника ДТП.

ОСАГО является обязательным полисом. Он необходим каждому транспортному средству – это регламентируется Федеральным законом, который вышел в свет в 2002 году.

Главный недостаток ОСАГО в том, что полис не покрывает расходы на ремонт Вашего авто в том случае, если Вы являетесь виновником ДТП и при этом Ваш автомобиль также поврежден. Ремонт придется осуществлять за личные средства.

Стоит отметить, что максимальная выплата по ОСАГО составляет 400 000 рублей.

КАСКО

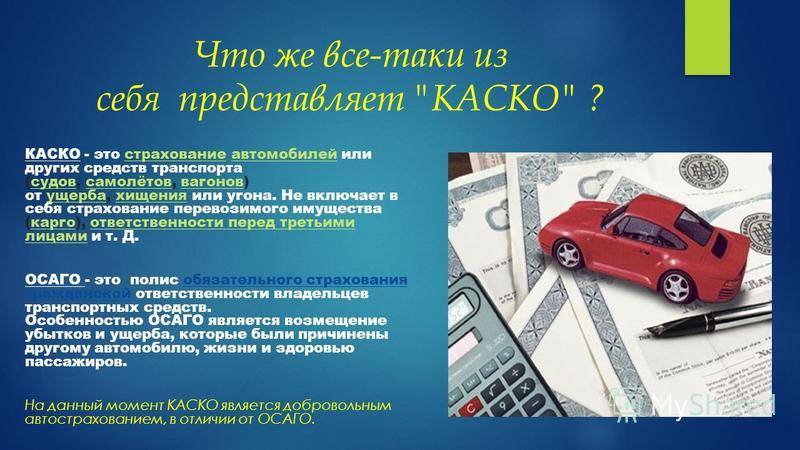

Что такое КАСКО?

poliskaskoКАСКО — это добровольное страхование автотранспорта.

Вы страхуете свой автомобиль от любых неприятностей, которые могут возникнуть на дороге и во время стоянки.

Простым языком страховка КАСКО это:

- У Вас угнали автомобиль, страховая компания выплатит Вам стоимость автомобиля.

- Вы попали в аварию, страховая компания отремонтирует Вам повреждённый автомобиль.

- Вы не справились с управлением и съехали в канаву, страховая компания отремонтирует Ваш автомобиль.

- На Ваш автомобиль упал лёд с крыши, страховая компания отремонтирует.

- На стоянке у Вас украли зеркало или поцарапали машину, страховая компания отремонтирует Ваш автомобиль.

- Камень на дороге разбил Вам стекло или треснула фара, страховая компания отремонтирует Ваш автомобиль.

- И т.д.

Преимущества КАСКО

Вы заплатили один раз страховой компании, и целый год она платит за Вас.

В случае аварии на дороге, НЕ ВАЖНО, виноваты Вы или нет.

Купив страховку КАСКО, Вы получаете ощущение защищённости и спокойствия.

Недостатки КАСКО

- Очень дорогая стоимость страховки для наиболее популярных автомобилей.

- Страховые компании не хотят страховать «старые» (более 3-х лет) автомобили.

- Необходимо фиксировать каждый страховой случай в полиции или ГИБДД, получать подтверждающие справки.

- Страховые компании нередко затягивают выплаты в случае угона и долго согласовывают с ремонтной организацией стоимость ремонта.

КАСКО покупают те, кто не хочет иметь никаких проблем. КАСКО — это ремонт страховой компанией Вашего автомобиля в любом случае (даже если Вы — виновник аварии, или сами повредили Вашу машину без ДТП). КАСКО — это компенсация стоимости автомобиля в случае его угона или полного уничтожения.

Что такое франшиза по КАСКО?

Франшиза по страховке КАСКО это некая величина нанесённого Вам ущерба, которую не платит страховая компания по каждому страховому случаю.

Например: При заключении договора КАСКО, Вы оговорили франшизу 10000 рублей.

Соответственно если Вы попали в ДТП и стоимость ремонта 53000 рублей, то 43000 рублей за Вас заплатит страховая компания, а 10000 платите Вы.

Что дает Вам франшиза по КАСКО?

Франшиза по КАСКО делает сам договор КАСКО более дешёвым, чем больше размер франшизы, тем меньше стоимость договора КАСКО.

Сколько стоит КАСКО?

КАСКО — это дорогое «удовольствие». Стоимость КАСКО определяется каждой страховой компанией самостоятельно. Страховые компании независимо ни от чего устанавливают каждая свою тарифную сетку. Также страховая компания вправе отказать Вам в заключении договора, если Вами не выполнены какие-то обязательные требования — например, на автомобиле установлено недостаточно охранного оборудования или у Вас старый автомобиль. Страховая компания также в договоре определяет способ компенсации — перечисление в Ваш адрес наличных денег или же постановка Вашего автомобиля на ремонт на СТО.

Что делать, если Ваша страховая компания — развалилась?

Этот момент нужно продумывать заранее, так как РСА не несет ответственности по КАСКО. Необходимо покупать КАСКО в надежной, проверенной и хорошо себя зарекомендовавшей страховой компании. То есть ориентироваться не только на стоимость страховки.

Если же все-таки это произошло и страховая компания развалилась, то вопрос теоретически можно решить только через судебные органы. На практике, к сожалению, эти случаи — редки.

Основные и дополнительные документы для оформления КАСКО

Для того, что заключить договор КАСКО, необходимо собрать определенный пакет документов.

Итак, документы для КАСКО требуются следующие:

1. Основные:

• паспорт;

• водительское удостоверение;

• свидетельство о регистрации авто;

• ПТС;

2. Дополнительные документы:

• доверенность (в том случае, если страхователь — не владелец ТС);

• доверенность на человека, допущенного к управлению его авто;

• копия договора безвозмездного пользования/аренды (для юр. лиц);

• талон о пройденном техосмотре;

• предыдущий страховой полис (если есть и необходимо его продлить);

• платежные документы, которые подтверждают стоимость дополнительных установок в авто.

Перечисленные выше документы для КАСКО рекомендуется подготовить заранее.

Страхование КАСКО при автокредитовании

При покупке автомобиля в автокредит КАСКО называют добровольно-принудительной услугой. Действительно, банки предупреждают о необходимости страхования имущества от риска хищения и повреждений. Но поскольку КАСКО является добровольным страхованием, обязать покупать полис кредитор не может. Заемщик вправе отказаться от дополнительной услуги. Правда, и банк оставляет за собой право отказать в выдаче кредита без объяснения причины.

Если покупка КАСКО считается нецелесообразной, то решить возникшую проблему можно несколькими способами:

- Найти банк, где не требуют оформлять КАСКО. Как правило, при описании программы автокредитования крупными буквами указывается, что без КАСКО.

- Согласиться на повышение процентной ставки, отказавшись от покупки полиса.

- Внести более 50% стоимости в качестве первоначального взноса.

- Обратиться в “свой” банк, где оформлена зарплатная карта или было получено несколько кредитов.

Если же перечисленные варианты не подходят, либо страховка уже куплена, то в течение 5 дней с момента подписания договора страхователь вправе отказаться от КАСКО. Это называется периодом охлаждения и дает право страхователям вернуть уплаченную премию, расторгнув договор. Правда, в этом случае возможны негативные последствия. Например, повышение процентной ставки по кредиту или расторжение кредитного договора с требованием погашения полной суммы долга. Чтобы уберечься от этого, следует внимательно читать условия кредитного договора.

Для чего нужна страховка АВТОКАСКО?

Говоря о том, что это такое – КАСКО, стоит отметить, что с помощью этого полиса страхуется транспортное средство застрахованного лица, а не ответственность. Полис используется для покрытия широкого перечня рисков. Стандартный список выглядит следующим образом:

- любые ДТП (начиная от незначительных повреждений кузова и заканчивая полным уничтожением авто);

- угон (завладение транспортным средством без ведома и разрешения водителя); подробнее про КАСКО от угона можно прочитать здесь;

- хищение (безвозмездное изъятие машины с корыстной целью – продажа, разборка на запчасти и т. д.);

- потеря отдельных кузовных элементов;

- умышленное хулиганское повреждение автомобиля, случайное нанесение ущерба;

- самовозгорание машины;

- повреждение авто по причине действий непреодолимой силы.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

2. Страховка от угона позволит в ситуации наступления страхового случая не остаться без машины. Выплаты страховой компании можно будет направить на покупку нового ТС.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Разновидности страховок при страховании авто: КАСКО, ОСАГО, ДОСАГО (добровольное страхование автогражданской ответственности)

Многих интересует вопрос — что такое КАСКО и ОСАГО? Давайте рассмотрим, чем отличается КАСКО от ОСАГО.

1. ОСАГО — так называемое Обязательное Страхование Автогражданской Ответственности, когда страховым объектом выступает ряд имущественных интересов, которые связаны с владельцем автомобиля по определенным обязательствам. Такие обязательства возникают вследствие причинения вреда жизни/здоровью/имуществу людей при использовании ТС в России. То есть, покупка страховки ОСАГО – защита от проблем виновника ДТП. Можно сказать, что при наличии такого полиса водитель страхует не свой автомобиль, а себя (свои деньги) — въехали в него — он получает деньги, въехал он в кого-то — ничего не получает, но и сам не платит (однако тут стоит учесть, что полис ОСАГО не может превышать 120 тыс.рублей).

В чем отличается КАСКО от ОСАГО? Читаем далее.

2. Полис КАСКО, в свою очередь, — эта страховка, которая покрывает всевозможные расходы на полное восстановление машины, как собственности 3-их лиц, которые участвовали в ДТП, так и арендуемого авто (безотносительно к вине самого арендатора). То есть, ремонт авто оплачивается полностью и в любом случае именно страховой компанией.

3. ДоСАГО (добровольное страхование автогражданской ответственности), в свою очередь, это всего лишь «расширенное ОСАГО», о чем знают, как показывает практика, далеко не все водители. Его некоторые называют ДСГО, ДГО, а так же ДСАГО или же ДАГО. Так как ДоСАГО – это действительно добровольное страхование автогражданской ответственности, навязывать его водителям никто не может.

Но такая страховка позволяет водителю несколько расширить границы компенсируемого ущерба по полису ОСАГО (обязательному страхованию). Перечень всех страховых случаев по ДоСАГО и ОСАГО абсолютно совпадает, однако действие первого полиса начинается исключительно тогда, когда сумма ущерба больше той суммы, которую способен возмещать договор по обязательному страхованию.

Если объяснить еще вкратце и с примером, то страхование автомобиля КАСКО — это надежное страхование автомобиля от угона и ущербов, а ОСАГО — это так называемое страхование ответственности самого водителя перед любыми лицами-участниками дорожного движения. То есть, водитель, у которого имеется КАСКО страхование, полностью застрахован от ущерба в ДТП и получает от компании всю сумму, которая покрывает затраты на восстановление авто. Затраты КАСКО впоследствии покрываются страховкой ОСАГО, но поскольку та способна выплатить лишь 400 тысяч (это ее лимит), недостающую сумму придется платить виновнику ДТП. Вот чем отличается КАСКО от ОСАГО.

Фотографирование повреждений

Если на автотранспорте замечены новые дефекты — стоит сделать снимки повреждений, даже если страховщик их не требует.

Единые стандарты для фотографий определяются Банком РФ:

- 2–4 кадра автотранспорта с хорошим рассмотрением расположения и чёткостью государственных номеров;

- минимум 2 снимка повреждённой части;

- горизонтальное положение камеры при фотографировании;

- фиксирование на снимке автомобиля, места происшествия, а также желательно табличку с наименованием улицы и номером здания или другого узнаваемого объекта;

- мелкие повреждения необходимо снимать на минимальном расстоянии.

ВНИМАНИЕ! В случае возникновения спорной ситуации сотрудник должен быть уверен, что автотранспорт после происшествия не трогали. В связи с этим не торопитесь смывать с него грязь или вносить прочие изменения

Преимущества КАСКО

Образец полиса КАСКО

Страховка КАСКО имеет 8 основных и неоспоримых преимуществ:

- Страхование большого перечня возможных рисков (страхование автомобиля от угона, кражи, пожара, ДТП и т.д.).

- Страховая сумма, как правило, приравнивается к рыночной цене машины и выплачивается практически мгновенно — как только наступает страховой случай по КАСКО. Это огромный плюс, особенно, если у вас имеется страхование автомобиля от угона. Так же вычитается в полном объеме и франшиза, и компенсируется амортизация износа за весь период действия договора.

- Договор КАСКО предусматривает срок действия и точный график положенных страховых выплат, которые определяет сам клиент.

- Стоимость полиса никогда не превышает затрат на самый простой ремонт.

- Все расходы, связанные с перевозкой авто с места происшествия, оплачиваются страховой компанией.

- Полис КАСКО покрывает расходы на ремонт автомобиля.

- Экономия денежных средств, личного времени и нервов, когда наступает страховой случай (по КАСКО).

- Можно самостоятельно рассчитать стоимость полиса КАСКО, поскольку для этого необходимо лишь воспользоваться калькулятором online.

КАСКО страхование имеет действительно много достоинств и все они очевидны.

Оформление полиса

Последовательность оформления КАСКО состоит из нескольких этапов:

Подготовка документов. Паспорт, комплект документов на автомобиль (свидетельство о регистрации или договор купли-продажи), справка технического осмотра, водительские удостоверения лиц, которые будут вписываться в полис.

Посещение страховой компании на потенциально страхуемом автотранспорте. Автомобиль осматривается экспертом для фиксирования возможных дефектов и по результатам проверки составляется заключение. Ответственность за уже имеющиеся несовершенства транспорта страховщик не несёт.

Ознакомление с условиями договора, которые предлагает страховая компания

Важно знать от чего именно защищается автотранспорт и при каких обстоятельствах вы имеете право на выплату.

Подписание и оплата стоимости страхового договора в случае подходящих условий.

Получение полиса, квитанции о внесении оплаты, инструкции страхования.

ВНИМАНИЕ! Страховой полис вступает в действие с даты, указанной в нём